Artėjant šventiniam periodui didžioji dalis įmonių nusprendžia dovanoti dovanas darbuotojams, jų vaikams, verslo partneriams ar įmonės klientams. Reikia nepamiršti pagrindinių aspektų, kurie sąlygoja šių dovanų apmokestinimą gyventojų pajamų mokesčiu ir valstybinio socialinio draudimo įmokomis. Tai pat svarbu įvertinti, kaip tokios kalėdinės dovanos gali būti traktuojamos pelno mokesčio prasme.

Dovanos darbuotojams

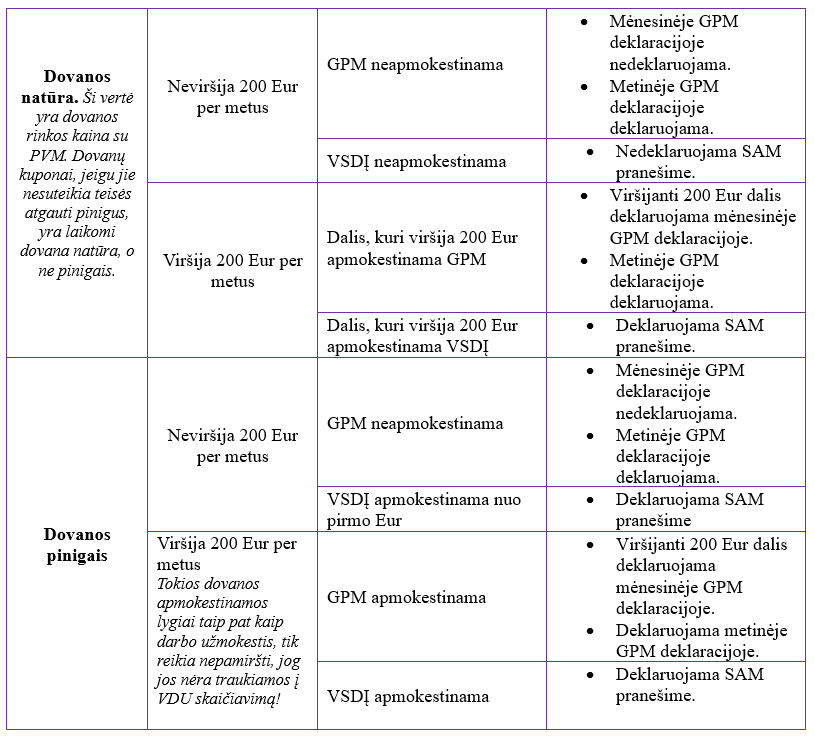

Dovanos darbuotojams (pinigais arba natūra) yra laikomos darbuotojų pajamomis, t. y. gyventojų pajamų mokesčio (toliau – GPM) objektu, tačiau dovanų ir prizų bendra suma iki 200 Eur per metus yra neapmokestinama GPM. Tai numato gyventojų pajamų mokesčio įstatymo (toliau – GPMĮ) 17 str. 1 d. 39 p.

Svarbu paminėti, kad iki 200 Eur vertės dovanos per metus darbuotojui yra neapmokestinamosios pajamos, jos nėra vertinamos skaičiuojant konkretaus mėnesio ar metinį GPM ir neturi įtakos darbuotojo metiniam neapmokestinamam pajamų mokesčio dydžiui (toliau – NPD). Kai dovanos gavėjas yra darbuotojas, dovanos vertės dalis, viršijanti 200 Eur, būtų laikoma darbuotojo pajamomis ir apmokestinama kaip su darbo santykiais susijusios pajamos – 20 proc. arba 32% GPM ir valstybinio socialinio draudimo įmokomis (toliau – VSDĮ). Ši 200 Eur lengvata taip pat galioja ir darbuotojams, kurie yra vaiko priežiūros atostogose. Pelno mokesčio (toliau – PM) apskaičiavimo tikslais prizai ir dovanos, įteikti darbuotojams ir jų šeimos nariams, kaip GPM objektas gali būti priskiriami įmonės leidžiamiems atskaitymams. Tai numato Pelno mokesčio įstatymo (toliau – PMĮ) 17 str. 1 dalis. Prizai ir dovanos, kurių bendra vertė kalendoriniais metais ne didesnė kaip 200 Eur, yra deklaruojami Metinėje gyventojams išmokėtų išmokų, priskiriamų A ir B klasės pajamoms, deklaracijoje GPM312.

SVARBU. VSDĮ lengvata taikoma tik tuo atveju, jeigu įteikta dovana yra natūra, nes piniginės dovanos apmokestinamos VSDĮ nuo visos įteiktų pinigų sumos. Dovanų kuponai yra laikomi dovana natūra, bet ne pinigais, o dovanomis nėra laikoma:

- premijos;

- dienpinigiai;

- nelaimingų atsitikimų ar gyvybės draudimas;

- pensijų įmokos.

Pagal GPMĮ dovanos, įteiktos darbuotojų vaikams, yra laikomas darbuotojų pajamomis natūra, tai reiškia, kad ir darbuotojo, ir jo vaiko dovanų vertė turi būti sumuojamos kartu ir deklaruojamos metinėje GPM312 deklaracijoje.

Žemiau pateikiamos dovanų apmokestinimo taisyklės pagal dovanų tipus

Kai įmonė įteikia darbuotojams dovanas, kurios laikomos pajamomis natūra, pirkimo PVM nuo šių dovanų yra neatskaitomas, bet PM tikslais tai yra leidžiami atskaitymai.

PM tikslais išlaidos darbuotojams, kurios yra GPM objektas (nepriklausomai apmokestinamos ar ne), yra priskiriamos leidžiamiems atskaitymams. Atkreiptinas dėmesys, jeigu įmonė mokės savo lėšomis už darbuotoją GPM ir VSDĮ, įmonės sąnaudomis pripažintos darbuotojų GPM ir VSDĮ bus neleidžiami atskaitymai pelno mokesčio prasme.

Žemiau pateikiami dažniausiai pasitaikantys kalėdinių dovanų pavyzdžiai darbuotojams ir jų apmokestinimas

| Nr. | Pavyzdys | GPM (20 proc.) | SoDra (19,5 proc. + 1,77 proc.) | PM |

|---|---|---|---|---|

| 1. | Įmonė Kalėdų proga darbuotojams padovanojo po 120 Eur vertės dovanų kuponus (dovana natūra). Daugiau dovanų darbuotojams per mokestį laikotarpį nebuvo suteikta. | Neskaičiuojamas | VSDĮ neskaičiuojamos | Leidžiami atskaitymai (120 Eur) |

| 2. | Įmonė Kalėdų proga darbuotojui padovanojo 200 Eur grynaisiais pinigais. Daugiau dovanų darbuotojui per mokestį laikotarpį nebuvo suteikta. | Neskaičiuojamas | VSDĮ neskaičiuojamos | Leidžiami atskaitymai (200 Eur + 3,54 Eur) |

| 3. | Įmonė Kalėdų proga darbuotojams padovanojo savo gaminamą produkciją, prekes (pvz. maisto prekės, kt.), kurių vertė iki 200 Eur. Papildomų dovanų darbuotojams per mokestinį laikotarpį nebuvo suteikta. | Neskaičiuojamas | VSDĮ neskaičiuojamos | Leidžiami atskaitymai |

Būna išimčių, kai darbuotojas dirba keliose įmonėse, tačiau 200 Eur lengvata yra taikoma kiekvienam darbdaviui atskirai, jeigu darbuotojas turi daugiau negu vieną darbo sutartį. Jeigu yra sudaryta viena darbo sutartis su keliomis įmonėmis ši sąlyga nebegalioja.

Kalėdiniai renginiai darbuotojams

Šventinis žiemos laikotarpis dažnai kupinas įmonių kalėdinių vakarėlių. Atkreiptinas dėmesys, kad renginys darbuotojams nelaikomas reprezentacija.

Kai organizuojamos šventės darbuotojams, svarbu įvertinti, ar patirtos išlaidos yra GPM objektas, ar ne. Jei patirtas išlaidas galima tiksliai priskirti konkretaus darbuotojo gautai asmeninei naudai – tokios išlaidos yra GPM objektas ir apmokestinamos GPM ir VSDĮ. Žemiau pateikiami pavyzdžiai, kokios sąnaudos gali būti vertinamos kaip GPM objektas ir atvirkščiai.

| Nėra GPM objektas | GPM objektas – darbuotojų pajamos natūra |

|---|---|

| • Salės nuoma • Renginio vedėjo paslauga • Bendras maitinimas • Autobuso nuoma • Vakarėlio pramogos Kai negalime nustatyti asmens gautos individualios naudos, tokios paslaugos yra ne GPM objektas. | • Įvairūs bilietai (autobuso, traukinio lėktuvo, koncerto, teatro) • Dovanų kuponai • Prizai Jei galime įvertinti kiekvieno asmens gautą naudą. |

Dovanos verslo partneriams

Taip pat, didžioji dalis įmonių dovanoja kalėdines dovanas verslo partneriams, su kuriais sieja glaudūs verslo ryšiai arba su kuriais siekiama užmegzti verslo ryšius. Mažiausią riziką sukeltų įmonę reprezentuojančios dovanos, pavyzdžiui, su įmonės logotipais. Mokesčių administratorius nelaiko reprezentatyviomis dovanomis brangaus turto, pavyzdžiui, automobilių, egzotinių kelionių. Oficiali mokesčių administratoriaus pozicija paaiškinta PMĮ 22 str. 2 d.

SVARBU. Reikia atkreipti dėmesį, jog:

- draudžiama dovanoti alkoholinius gėrimus pagal Alkoholio kontrolės įstatymą (28 str.1 d.) ;

Taip pat reiktų atkreipti dėmesį, jog Lietuvos Respublikos vyriausybės 2002 m. birželio 12 d. nutarimu nr. 861 dėl Lietuvos Respublikos pridėtinės vertės mokesčio įstatymo įgyvendinimo (toliau – Nutarimas) 2 punkte nurodyta, kad verslo partneriams gali būti dovanojamos tokios dovanos, kurios:

- atitinka įmonės (PVM mokėtojos) veiklos pobūdį, tiksliau dovanojamos prekės, kurias įmonė gamina/prekiauja ar numato gaminti/prekiauti; arba

- yra specialūs prekiniai pavyzdžiai (prekė mažos vertės ar mažesniu kiekiu išfasuota prekė negu įprastai; arba

- prekės teikia informaciją apie įmonę (PVM mokėtoją) ir ekonominę veiklą. Tai gali būti bet kokios prekės specialiai pagamintos su įmonės simbolika ar kita atributika, kuri nusako įmonės vykdomos veiklos pobūdį.

Pagal Nutarimo 3. 6. p. dovanos verslo partneriams yra laikomos sunaudotos reklamai ir reprezentacijai, jeigu yra perduotos ar sunaudotos neatlygintinai siekiant užmegzti su jais verslo ryšius arba plėtoti jau esamus (reprezentacijai), o kiekvieno konkretaus asmens neatlygintinai gautų prekių apmokestinamoji vertė neviršija 75 eurų (be PVM).

Jeigu dovana yra nereprezentatyvi, tuomet yra svarbu įvertinti dovaną GPM prasme, t. y. kokios vertės yra dovana, kuriai yra nustatyta 100 Eur riba:

- Jeigu 100 Eur riba nėra viršijama, tuomet dovana yra ne GPM objektas ir prievolės tokią dovaną apmokestinti nėra; arba

- Jeigu 100 Eur riba yra viršijama, tuomet dovana yra GPM objektas yra apmokestinama GPM. Įmonė dažnu atveju susidurs su problema, kaip identifikuoti tikrąjį naudos gavėją, pavyzdžiui, kai dovaną nusiunčiame klientui kurjeriu ar paštu.

Kalėdinių dovanų verslo partneriams praktiniai pavyzdžiai ir apmokestinimas

| Nr. | Pavyzdys | PM | PVM | GPM |

|---|---|---|---|---|

| 1. | Reprezentacinės dovanos, pavyzdžiui, kalendoriai, termosai, puodeliai, marškinėliai, saldainių dėžutės su įmonės logotipu. | Reprezentatyvi, 50 proc. leidžiami atskaitymai | Jei neviršija 75 Eur (be PVM), 50 proc. PVM atskaitomas | Nevertinama, ne GPM objektas |

| 2. | Nereprezentatyvi dovana kaip prabangus laikrodis | Nereprezentatyvi, neleidžiami atskaitymai | Viršija 75 Eur (be PVM) neatskaitomas | GPM objektas, apmokestinama |

Visa reprezentacinių dovanų vertė mažina apmokestinamąjį pelną ir galima atskaityti pirkimo PVM, bet tik 50 proc. nuo įteiktos dovanos vertės.

Taigi, dovanojant kalėdines dovanas darbuotojams, verslo partneriams ar skelbiant akcijas įmonių klientams, kai sąlygos įgyvendinamos ir suteikiamos dovanos, reikia nepamiršti ar tokios dovanos atitinka GPMĮ, VSDĮ, PVMĮ, PMĮ nuostatas. Vis tik, reiktų įvertinti, kad kiekvienas atvejis yra individualus ir reikalaujantis atskiros analizės. Jeigu jums kyla abejonių, ar dovanos atitinka įstatymų nustatytas nuostatas, kreipkitės į Leinonen mokesčių komandą.